Wiki

Kreditværdighed: Hvad er det, og hvordan forbedres den?

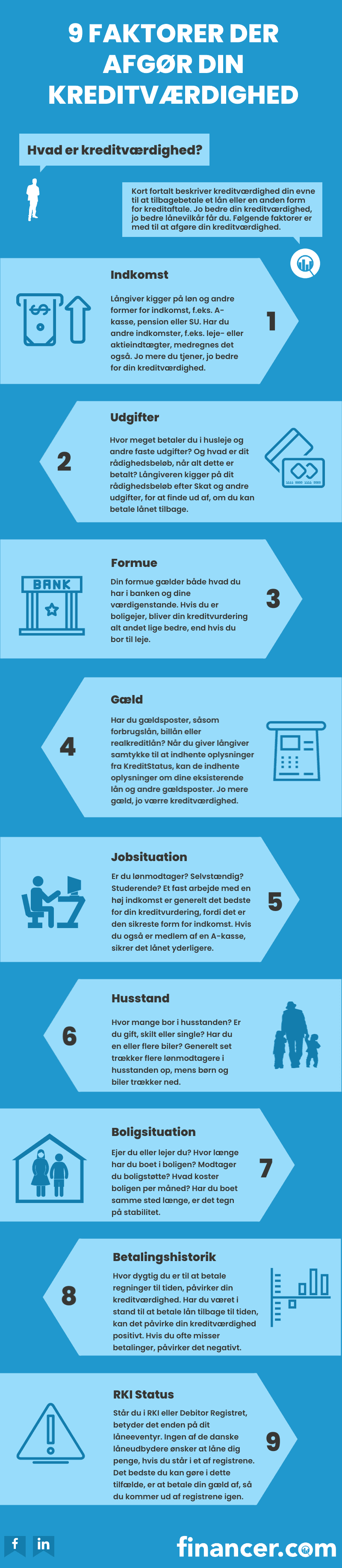

- Kreditværdighed er bankens vurdering af din evne til at betale et lån tilbage

- Din indkomst, gæld, RKI-status og livssituation afgør resultatet

- Du kan forbedre din kreditværdighed med konkrete tiltag

Overholder

Overholder

5 minutters læsetid | Lån

Kreditværdighed handler om din evne til at betale et lån tilbage. Når du søger om et forbrugslån eller en anden form for kredit, laver banken en vurdering af din økonomi, din gæld og din livssituation.

Den vurdering kaldes en kreditvurdering, og resultatet afgør om du får lånet, og til hvilken rente.

Kreditværdighed har stor betydning for dit økonomiske liv. I Danmark har vi ikke et pointsystem som i andre lande. Her vurderer hver enkelt långiver dig individuelt, baseret på en række konkrete faktorer. I denne artikel gennemgår vi hvad de kigger på, og hvad du selv kan gøre for at stå stærkere.

Hvad er kreditværdighed?

Kreditværdighed beskriver din evne til at tilbagebetale et lån eller en kredit. Banker og långivere laver en kreditvurdering for at finde frem til din kreditværdighed. Jo bedre din økonomi og tilbagebetalingsevne er, jo højere vurderes din kreditværdighed.

Hvorfor er kreditværdighed vigtigt?

Din kreditværdighed påvirker direkte, hvad du betaler for at låne penge.

Har du en god kreditværdighed, kan du få billigere lån med lavere rente. Har du en dårlig kreditværdighed, betaler du mere i rente, eller du bliver helt afvist.

Forskellen kan være stor. På et lån på 100.000 kr. over 5 år kan forskellen mellem en lav og en høj rente sagtens løbe op i 10.000-20.000 kr. i ekstra omkostninger.

Derfor er det værd at forstå, hvad långiverne kigger på, og hvad du kan gøre for at forbedre din position.

Sådan vurderes din kreditværdighed

Banker og långivere bedømmer din kreditværdighed på mange parametre. De kan overordnet deles op i tre kategorier:

Indkomster og udgifter

Din gælds- og betalingshistorik

Din livssituation

Indkomster og udgifter

Din indkomst er det første långiverne kigger på. Her tæller din løn mest, men andre indtægter som A-kasse, kontanthjælp, aktieindtægter eller SU spiller også ind.

På udgiftssiden kigger de primært på:

- Husleje eller boligudgifter. Din største faste udgift. Ejer du din bolig, kan det faktisk tælle positivt, fordi du eventuelt kan stille friværdi som sikkerhed.

- Andre faste udgifter. Forsikringer, abonnementer, transport og lignende.

- Eksisterende gæld. Har du allerede lån eller kassekredit, trækker det fra.

Det afgørende er dit rådighedsbeløb: hvad du har tilbage, når alle faste udgifter er betalt. Jo højere rådighedsbeløb, jo nemmere er det at blive godkendt.

Et budget kan hjælpe dig med at beregne dit rådighedsbeløb og vise långiveren, at du har styr på din økonomi.

Gælds- og betalingshistorik

Långiverne undersøger også din historik med gæld og betalinger.

Det vigtigste punkt her er din RKI-status. RKI (Ribers Kredit Information) er et register over dårlige betalere, som drives af Experian. Er du registreret i RKI, bliver det meget svært at låne penge. Læs eventuelt vores guide til at komme ud af RKI.

Udover RKI kigger långiverne på:

- Rettidig betaling. Betaler du dine regninger og lån til tiden? Det er et godt tegn.

- Eksisterende lån. Har du mange aktive lån, kan det signalere at du har svært ved at styre din økonomi.

- Tidligere misligholdelser. Har du tidligere misligholdt et lån, husker långiverne det.

I Danmark har vi ikke et system, der scorer din betalingshistorik med point. Men långiverne kan via Experian se dine aktive lån og gældsforhold, og de bruger den information aktivt i kreditvurderingen.

Livssituation

Selv din livssituation spiller ind, når banken vurderer din kreditværdighed.

Fast arbejde vejer tungt. En stabil indkomst fra en fast ansættelse giver långiverne tryghed for, at du kan betale tilbage over tid. Selvstændige og freelancere kan også låne, men skal typisk dokumentere deres indkomst mere grundigt.

Boligform betyder noget. Ejer du din bolig, kan du potentielt stille sikkerhed. Lejer du, har du ikke den mulighed, men det udelukker ikke lån.

Familie og forsørgerpligt tæller med. Har du hjemmeboende børn, stiger dine udgifter, og dit rådighedsbeløb falder. Et par med to indkomster står typisk stærkere end en enlig med én indkomst.

Uddannelse kan også spille en rolle. Ikke fordi långiverne direkte diskriminerer, men fordi højere uddannelse statistisk set hænger sammen med mere stabil indkomst.

Eksempel: Hvem har bedst kreditværdighed?

Et par med stabile jobs, ingen børn hjemme og ingen eksisterende gæld har typisk den bedste kreditværdighed. En enlig med børn, en enkelt indkomst og eksisterende forbrugsgæld vil stå svagere. Men selv i det sidste tilfælde kan der gøres meget for at forbedre situationen.

Tjek din kreditværdighed

Du behøver ikke vente til du søger om lån for at finde ud af, hvordan du står.

Experian driver tjenesten KreditStatus, som giver dig et overblik over dine aktive lån og gældsforhold. Det er den samme information, som mange långivere bruger i deres kreditvurdering.

Derudover kan du på dininfo.dk se de personoplysninger, Experian har registreret om dig, herunder om du er registreret i RKI.

Det er gratis at tjekke, og det kan give dig et godt udgangspunkt for at vide, hvor du står, inden du søger om lån.

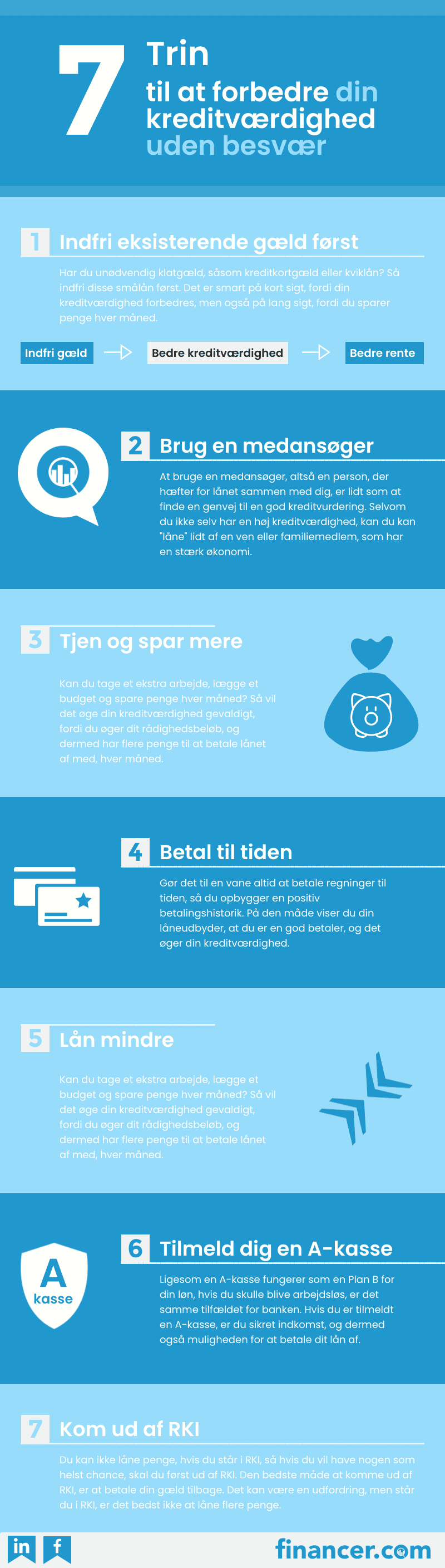

7 tips til at forbedre din kreditværdighed

Uanset hvor du står i dag, er der konkrete ting du kan gøre for at styrke din kreditværdighed.

Indfri unødig gæld. Har du mange små lån eller ubrugte kreditkort? Luk dem. Flere aktive kreditaftaler kan trække din kreditværdighed ned, selv hvis du betaler til tiden.

Betal altid til tiden. Forsinkede betalinger kan føre til rykkere og i værste fald RKI-registrering. Sæt automatisk betaling op, så du aldrig glemmer en regning.

Brug en medansøger. To ansøgere med to indkomster giver långiveren mere sikkerhed. Det er den hurtigste måde at styrke en låneansøgning.

Lån kun det du har brug for. Et lavere lånebeløb er nemmere at blive godkendt til og billigere at betale tilbage.

Øg din indkomst. Kan du tjene ekstra penge, stiger dit rådighedsbeløb, og du bliver mere attraktiv som låntager.

Lav et budget. Et gennemarbejdet budget viser långiveren, at du har styr på din økonomi. Det kan gøre udslaget i en tvivlssituation.

Kom ud af RKI. Er du registreret i RKI, er det næsten umuligt at låne. Læs vores guide til at komme ud af RKI og få ryddet op.

Hvad kigger långiveren på, når du søger?

Når du ansøger om et lån, henter långiveren oplysninger fra flere kilder for at vurdere din kreditværdighed:

- CPR-registret. Grundlæggende oplysninger om din adresse, alder og civilstand.

- Skat (årsopgørelsen). Din indkomst, fradrag og formue.

- Experian/KreditStatus. Dine aktive lån, gæld og eventuel RKI-registrering.

- Din egen dokumentation. Lønsedler, kontoudtog og eventuelt et budget.

Nogle långivere kræver, at du godkender adgangen via MitID, før de kan hente oplysningerne.

Det er vigtigt at vide, at ansøgning hos flere långivere i Danmark ikke påvirker din kreditværdighed negativt. Der er intet system, der registrerer "hårde forespørgsler" som i andre lande. Du kan roligt sammenligne lån hos flere udbydere for at finde den bedste rente.

Nye regler for kreditvurdering i 2026

I november 2026 træder EU's reviderede forbrugerkreditdirektiv i kraft i Danmark. Det betyder skærpede krav til, hvordan långivere vurderer din kreditværdighed.

De vigtigste ændringer:

- Proportionalitet. Långiveren skal tilpasse omfanget af sin vurdering til lånets størrelse og type. Et lille lån kræver ikke lige så omfattende dokumentation som et stort.

- Forbud mod følsomme data. Oplysninger om helbred, etnicitet eller politisk overbevisning må ikke bruges i kreditvurderingen.

- Ret til menneskelig vurdering. Hvis din ansøgning afvises automatisk, har du ret til at få den vurderet af et menneske.

- Bedre information. Långivere skal give dig tydeligere information om ÅOP, gebyrer og hvad det koster, hvis du ikke kan betale til tiden.

Finanstilsynet og Forbrugerombudsmanden har i november 2025 udgivet en ny fælles vejledning om kreditværdighedsvurdering, som erstatter den tidligere vejledning fra 2021.

Kreditværdighed vs. kreditvurdering

De to begreber bruges ofte i flæng, men der er en forskel. Kreditværdighed er din evne til at betale tilbage. Kreditvurdering er den proces, som långiveren bruger til at vurdere din kreditværdighed. Tænk på det som forskellen mellem din sundhed og et lægetjek.

Ofte stillede spørgsmål om kreditværdighed

Hvad betyder kreditværdighed?

Hvad betyder kreditværdighed?

Kreditværdighed er en vurdering af din evne til at tilbagebetale et lån. Banker og långivere vurderer din indkomst, gæld, betalingshistorik og livssituation for at afgøre, om du kan få et lån og til hvilken rente.

Hvor kan jeg se min kreditværdighed?

Hvor kan jeg se min kreditværdighed?

Du kan tjekke dine gældsforhold og låneoplysninger på KreditStatus fra Experian. På dininfo.dk kan du se dine personoplysninger, herunder om du er registreret i RKI. Begge tjenester er gratis.

Hvordan beregnes kreditværdighed?

Hvordan beregnes kreditværdighed?

I Danmark bruges der ikke et pointsystem. Hver långiver laver sin egen individuelle vurdering baseret på din indkomst, faste udgifter, rådighedsbeløb, eksisterende gæld, RKI-status og livssituation. De henter oplysninger fra CPR-registret, Skat og Experian.

Hvad skal der til for at blive kreditværdig?

Hvad skal der til for at blive kreditværdig?

Du skal have en stabil indkomst, ikke være registreret i RKI, have et fornuftigt rådighedsbeløb efter faste udgifter, og helst ikke have for mange aktive lån. Et budget og rettidig betaling af regninger styrker din kreditværdighed.

Hvorfor er jeg ikke kreditværdig?

Hvorfor er jeg ikke kreditværdig?

De hyppigste årsager er RKI-registrering, for lav indkomst i forhold til udgifter, for mange eksisterende lån eller et for lavt rådighedsbeløb. Tjek din kreditstatus og se vores guide til at forbedre din kreditværdighed.

Påvirker det min kreditværdighed at søge flere steder?

Påvirker det min kreditværdighed at søge flere steder?

Nej. I Danmark registreres der ikke "hårde forespørgsler" som i andre lande. Du kan roligt ansøge hos flere långivere for at sammenligne renter, uden at det påvirker din kreditværdighed negativt.

Har du svært ved at låne?

Hvis du oplever at blive afvist, er det ikke nødvendigvis permanent.

Start med at tjekke din kreditstatus og se om der er noget, du kan rette op på. Måske har du gæld, du har glemt, eller en gammel RKI-registrering, der kan slettes.

Læs også vores guide til hvad du kan gøre, hvis du har svært ved at låne penge. Der er flere muligheder end du tror.

Kommentarer

Kun registrerede brugere kan skrive kommentarer.