P2P lån & crowdlending: Komplet guide til investering i 2026

Overholder

Overholder

Overvejer du at investere i crowdlending? Vi har sammenlignet de bedste P2P platforme, så du kan finde den rigtige til dine behov. Forventet afkast li...

- Sammenlign de bedste crowdlending platforme i Danmark og internationalt

- Lær at investere i P2P lån med op til 12% i forventet afkast

Find din P2P-investeringsplatform

Siden 2016 har Financer.dk hjulpet 101.970 danskere vælge den rigtige udbyder.

Dine resultater

Filters

Filtre

Gennemgået af 15 personer

Gennemgået af 6 personer

Gennemgået af 4 personer

Gennemgået af 4 personer

Vi kan ikke garantere fuldstændig nøjagtighed på daglig basis.

P2P lån for begyndere: Hvad er crowdlending?

Vil du i gang med at låne dine penge ud til andre og opnå et afkast? Så er P2P lån (peer-to-peer lån) – også kaldet crowdlending – en af de bedste måder at gøre det på.

P2P lån er en forkortelse af Peer to Peer lån, hvor du som privatperson låner penge direkte til andre privatpersoner eller virksomheder gennem en crowdlending platform.

I Danmark og resten af Europa er P2P lån blevet en populær investeringsform, der giver dig mulighed for at tjene penge på renteindkomst – uden at gå igennem en bank.

Hvad er crowdlending og P2P lån – og hvordan fungerer det?

Crowdlending (også kaldet P2P lån eller peer-to-peer lån) er en investeringsform, hvor du låner penge ud til privatpersoner eller virksomheder gennem en online platform og tjener penge på renteindkomst. Det forventede årlige afkast ligger typisk på 8-12%.

Konceptet har gjort det muligt for private investorer (dig) at fungere som låneudbyder, ligesom en bank normalt gør.

Det betyder, at du kan tjene penge på at udlåne penge til andre forbrugere eller virksomheder, ligesom bankerne har gjort i hundredvis af år.

Pengene tjenes i form af renteindtægter.

Sådan fungerer crowdlending platforme

Der findes mange forskellige crowdlending platforme, som alle er en smule forskellige. Nogle platforme er udelukkende for investorer, mens andre tilbyder både ind- og udlån.

Crowdlendingplatforme består af tre eller fire forskellige elementer: investorer, låneudbydere, låntagere og platformen selv.

De fleste platforme har ingen låntagere, men der findes undtagelser.

Låneudbydere

De fleste internationale platforme har låneudbydere, eller "Loan Originators", som de ofte kaldes.

F.eks. kan man investere i lån fra Cream Finance på Mintos, som b.la. har det danske brand Lendon. Ved at være en del af Mintos, kan Cream Finance låne penge ud til flere forbrugere.

For låneudbydere giver det altså mere kapital, som de kan tjene penge på.

Låntagere

Låntagere er de mennesker eller virksomheder, der låner pengene. Ved at bruge en crowdlending platform til at låne penge, kan de gå udenom banken

De fleste crowdlending platforme samarbejder ikke direkte med låntagere, men står i stedet for at hjælpe låneudbyderne med at finde mere kapital.

Investorer

Investorer er almindelige mennesker som dig og mig, som ønsker at tjene penge på crowdlending. Ved at investere i lån, opnår vi et afkast.

Vi investerer enten i lån, som en låneudbyder allerede har udstedt fra en låneudbyder (mest normalt), eller vi låner penge direkte til en låntager.

Crowdlending platformen selv

Crowdlending platformen fungerer som mellemmanden, der forbinder investoren med enten låneudbydere eller låntagere.

Er der tale om låneudbydere, kan investoren investere i allerede udstedte lån.

Er der tale om låntagere, låner investoren penge direkte til modparten, mens en lille bid af afkastet går til crowdlending platformen.

Fælles for platformene er, at de specialiserer sig i crowdlending. Disse virksomheder simpelthen lever af at varetage dine penge.

Peer-to-peer lån

Crowdlending kaldes også for peer-to-peer lån eller p2p lån.

Peer-to-Peer lyder måske som noget meget personligt, hvor to privatpersoner finder og hjælper hinanden, men som vi netop har forklaret, er det langt fra tilfældet.

Kommunikationen mellem dig som investor og låntageren er minimal.

P2P lån i Danmark

I Danmark er markedet for P2P lån vokset støt de seneste år. Danske investorer bruger både internationale platforme som Mintos og PeerBerry samt danske crowdlending platforme som Kameo og Flex Funding.

Den største forskel mellem danske og internationale platforme er, at de internationale typisk tilbyder højere afkast og flere muligheder for risikospredning, mens de danske platforme fokuserer på lokale lån og ejendomsprojekter.

Spørgsmål og svar om P2P lån og crowdlending

Hvad koster det at komme i gang med crowdlending?

Hvad koster det at komme i gang med crowdlending?

Det er gratis at oprette en konto på en P2P platform, men du skal indbetale et indskud for at investere.De fleste steder skal du som minimum indbetale mindst 50 euro til din investorkonto for at komme i gang.Når du opretter en konto på en P2P platform gennem financer.com/dk, får du også en bonus på P2P platformen.Denne består normalt af 1% af din gennemsnitlige kontosaldo de første 90 dage.

Hvem låner jeg penge til?

Hvem låner jeg penge til?

Som udgangspunkt låner du penge til andre privatpersoner, enten direkte eller indirekte. Der findes dog også platforme, som udsteder lån til virksomheder.På de fleste P2P platforme investerer du i allerede udstedte lån. Det betyder, at du faktisk køber en lille del af et lån, f.eks. et forbrugslån, billån eller boliglån.Så det er altså helt almindelige mennesker, du låner penge til.

Hvem kan investere i crowdlending?

Hvem kan investere i crowdlending?

For at investere i crowdlending skal du være mindst 18 år gammel og have en bankkonto i et EU land.Det er altså intet problem for dig, hvis du er dansker. Du kan både investere som privatperson og virksomhed.

Hvor mange personer låner jeg til?

Hvor mange personer låner jeg til?

Det kan du selv vælge.Risikospredning er en vigtig del af crowdlending, og det bliver da også pointeret igen og igen.Når du investerer, bør du investere mange små beløber. Så hvis en låntager ikke tilbagebetaler, er det kun en lille sum penge i det store billede.Det er den bedste måde at sikre sig et stabilt afkast. Du mindsker nemlig risikoen for at miste et større beløb.På de fleste crowdlending platforme kan du investere ned til 35-75 kr. ad gangen.

Hvis P2P virksomheden går konkurs, får jeg så mine penge igen?

Hvis P2P virksomheden går konkurs, får jeg så mine penge igen?

Det er ikke sikkert. Når du låner penge ud, er det stadig dine penge. Pengene er ikke en del af P2P platformens kapital. Det er altså stadigvæk dine penge, i P2P virksomhedens varetægt. Dog indbetaler du dine penge til en investorkonto, som de kan hjælpe dig med at administrere.

Mister jeg mine penge hvis en låntager ikke betaler tilbage?

Mister jeg mine penge hvis en låntager ikke betaler tilbage?

Ja, det gør du, medmindre lånet har BuyBack Guarantee. Som med enhver anden investering, følger der risici med crowdlending. Hvis du vælger lån uden tilbagekøbsgaranti, vil du miste dine penge. Der er nemlig ingen garanti for de bliver betalt tilbage, så du løber altså den samme risiko som banken og private låneudbydere. Derfor er risikospredning utrolig vigtigt, og det er heldigvis ikke særlig svært. Der er altså en risiko for at du mister penge, men også en mulighed for at få et ordentligt afkast af dine penge.

Er P2P lån sikkert?

Er P2P lån sikkert?

P2P lån indebærer risiko, ligesom alle andre former for investering. De største risici er, at låntageren misligholder lånet, eller at platformen går konkurs. Du kan mindske risikoen ved at vælge platforme med BuyBack Guarantee (tilbagekøbsgaranti), sprede dine investeringer over mange forskellige lån, og kun bruge velrenommerede og profitable platforme som Mintos eller PeerBerry.

Hvad er forskellen på crowdlending og P2P lån?

Hvad er forskellen på crowdlending og P2P lån?

Crowdlending og P2P lån (peer-to-peer lån) er i praksis det samme. Begge begreber dækker over investering i lån gennem en online platform, hvor du som privatperson låner penge ud til andre. P2P lån er den mest brugte internationale betegnelse, mens crowdlending er mere udbredt i Skandinavien.

Hvor meget kan man tjene på P2P lån?

Hvor meget kan man tjene på P2P lån?

Det forventede årlige afkast på P2P lån ligger typisk mellem 8% og 12%, afhængigt af hvilken platform og strategi du vælger. Platforme med højere risiko kan tilbyde højere afkast, mens sikrere muligheder med BuyBack Guarantee typisk giver 8-11%. Til sammenligning giver en almindelig opsparingskonto i banken væsentligt mindre.

Kom i gang med crowdlending i tre simple trin

Følg denne tre-trins guide og invester i dit første lån om 20 minutter.

1. Vælg den rigtige platform

Der findes over 150 forskellige crowdlending platforme i Europa, hvilket kan gøre det svært at vælge den bedste.

Derfor har vi samlet 3 gode, solide og populære platforme, som du kan vælge at oprette en konto og investere hos. Du kan også sammenligne flere platforme øverst på siden.

| Platform | Forventet afkast | Mindste investering | BuyBack Guarantee | Bonus | Vores bedømmelse | Investeringstype |

|---|---|---|---|---|---|---|

| Mintos | 9-12% | 50 eur | Ja | 0,5% | 7/10 | Forbruger, erhverv |

| EstateGuru | 10-12% | 50 eur | Nej | 0,5% | 3/10 | Ejendom, erhverv |

| PeerBerry | 9-11% | 10 eur | Ja | Ingen bonus | 8/10 | Forbruger, erhverv |

Her kommer en kort bemærkning om hver af de tre platforme, samt deres fordele og ulemper.

Mintos

Mintos er den mest populære crowdlending platform i Europa med over 500.000 investorer og mere end 600 mio. EUR i forvaltede aktiver.

Mintos er en licenseret EU-investeringsvirksomhed, som ud over traditionelle P2P lån nu også tilbyder Notes (strukturerede gældsinstrumenter), ETF'er og obligationer. Platformen er tilgængelig på flere sprog, hvor engelsk og tysk er de mest relevante for danske investorer.

Gratis kontooprettelse og ingen gebyrer for at investere

Højt gennemsnitligt afkast

Meget brugervenlig platform med høj gennemsigtighed og statistik.

Mere end 500.000 investorer fra over 60 lande bruger Mintos.

Licenseret EU-investeringsvirksomhed med over 600 mio. EUR i forvaltede aktiver.

Mulighed for diversificering i mange forskellige låntyper, ETF'er og obligationer.

AutoInvest funktion muligt for automatisk investering.

Mobil app

Mintos er en profitabel virksomhed.

Få 0,5% i bonus som ny investor

Risiko for långivere misligholder

Vekselgebyr ved valutaveksling

0,85% gebyr for at sælge lån på det sekundære marked

EstateGuru

EstateGuru er en af de største platforme for investering i ejendomslån i Europa.

Lånene man kan investere i, er sikret i ejendommene, og EstateGuru's team risikovurderer og håndplukker selv alle de projekter man kan investere i.

Vigtigt: EstateGuru har i de seneste år oplevet alvorlige problemer med misligholdelse af lån. Per 2026 er 61,7% af deres portefølje under inkasso, med over 133 mio. EUR i gældsinddrivelse. Problemerne er særligt koncentreret på det tyske marked, hvor over 78 mio. EUR er misligholdt. Virksomheden rapporterede et tab på 5,88 mio. EUR.

Vi anbefaler ikke nye investeringer hos EstateGuru på nuværende tidspunkt. Hvis du allerede har investeret, bør du følge udviklingen tæt.

Gratis kontooprettelse og ingen gebyrer for at investere

Historisk højt gennemsnitligt afkast

Lånene er sikrede i ejendomme

Mulighed for automatisk investering

Mulighed for bonus med henvisningsprogram

Få 0,5% i bonus som ny investor

Lille mulighed for diversificering

Ikke god til kortsigtet investering

2% i gebyr for at sælge på det sekundære marked

Man skal investere mindst €250 per lån for at bruge avanceret automatisk investering.

61,7% af porteføljen er under inkasso (per 2026)

Over 133 mio. EUR i gældsinddrivelse

Peerberry

PeerBerry er et stærkt alternativ til Mintos, hvor man hovedsageligt kan investere i kortsigtede lån, men også erhvervslån og realkreditlån.

Platformen har over 114.000 verificerede investorer og har formidlet mere end 3,24 mia. EUR i lån siden lanceringen. PeerBerry har desuden tilbagebetalt 100% af de 51,4 mio. EUR i krigspåvirkede lån fra Ukraine og Hviderusland, hvilket viser deres finansielle styrke.

Virksomheden bag PeerBerry, Aventas Group, har været rentabel siden 2009, og pga. deres økonomiske styrke bør PeerBerry være et relativt sikkert sted at investere sine penge.

Gratis kontooprettelse og ingen gebyrer for at investere

God til kortsigtet investering

Højt gennemsnitligt afkast

Høj gennemsigtighed

Ejet af en profitabel virksomhed

Meget brugervenlig platform

Mulighed for buyback guarantee

Ikke god til langsigtet investering

Intet sekundært marked

2. Indbetal penge

Når du har valgt en crowdlending platform, er det tid til at overføre penge til kontoen.

De fleste steder kan du komme i gang for meget beskedne beløber, men afhængig af din bank, kan du risikere at skulle betale et mindre gebyr for at foretage en udenlandsoverførsel.

Du kan også komme ud for vekselgebyrer på platformen.

Hvis du vil undgå vekselgebyrer, kan du f.eks. bruge en service som Wise eller Revolut, hvor du kan åbne en Euro konto og veksle dine penge på billigt eller gratis.

3. Invester dine penge i lån

Når du har penge på din konto, skal du vælge hvilke lån du vil investere i.

På mange platforme er udvalget stort, og som begynder kan det måske virke lidt uoverskueligt.

Men hvordan vælger man hvilke lån der er gode? Der er jo altid en risiko for, at låntagerne misligholder deres lån.

Lad os kigge på nogle forskellige crowdlending strategier.

Crowdlending strategier

Crowdlending fungerer anderledes end f.eks. investering i aktier, hvor man typisk analyserer forskellige virksomheder, for at finde ud af, om de er værd at investere i.

Desværre er det upraktisk at analysere hver eneste låntager, som vi ønsker at låne penge til.

I stedet er vi nødsaget til at stole på låneudbyderne og crowdlending platformenes processor, når det kommer til risiko- og kreditvurderinger.

Her kigger vi på to forskellige crowdlending strategier.

1. Automatisk investering (kopier vores indstillinger)

Det attraktive ved crowdlending er, at man kan investere og geninvestere sine penge helt automatisk. Det gør crowdlending attraktivt for passive investorer, som ønsker et stabilt afkast.

Med vores passive investeringsstrategi, har vi opnået et afkast på 10% gennem Mintos.

I dette afsnit snakker vi om vores strategi på Mintos, men du kan bruge de samme principper til at vælge din strategi på andre platforme.

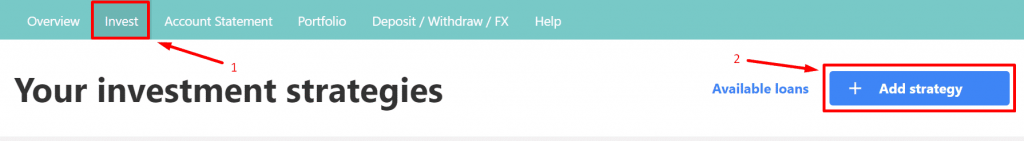

Opret din strategi

Når du har oprettet din konto og indbetalt penge til kontoen, så find fanen ’Invest’ og tryk på ’Add strategy’.

Når du har gjort det, så vælg ’Custom’ og derefter ’Automated’.

Nu kan du begynde at vælge dine betingelser for din automatiske investeringsstrategi. Vi har valgt kriterier når det kommer til bedømmelse, låntyper, lande, tilbagekøbsgaranti og låneudbydere.

Bedømmelse

Vi ønsker kun at investere i lån fra låneudbydere, som har en bedømmelse på B eller højere af Mintos selv.

Vær opmærksom på, at denne bedømmelse ikke er nogen garanti.

Disse låneudbydere kan stadigvæk gå konkurs, men som regel er de af højere kvalitet end låneudbydere med en lavere bedømmelse.

Låntyper

Vi ønsker kun at investere i forbrugslån, realkreditlån, erhvervslån, kortsigtede lån og billån.

Lande

Vi har valgt at investere i lån fra: Bulgarien, Tjekkiet, Danmark, Estland, Finland, Letland, Litauen, Polen, Rumænien, og Spanien.

Buyback Guarantee

Vi har valgt udelukkende at investere i lån med Buyback Guarantee.

BuyBack Guarantee

Buyback Guarantee, eller på dansk "tilbagekøbsgaranti", er en garanti, som låneudbyderen udsteder. Hvis låntageren misligholder lånet eller betalingen er forsinket mere end 60 dage, køber låneudbyderen din investering tilbage med renter, så du er sikret et afkast på din investering.

Låneudbydere

Vi har yderligere valgt at fravælge følgende billån fra Mogo. Grunden til vores valg kan findes i statistiksektionen hos Mintos, hvor man kan kigge på tal omkring forsinkelser og misligholdelse.

Du har muligheden for at fravælge bestemte låneudbydere, hvis du ønsker det, så du kan fuldstændigt tilpasse din strategi, så du føler dig tryg ved den.

Du kan læse mere om hver enkelt udbyder på Mintos’ hjemmeside, eller lave din egen research.

Rente og løbetid

Vi har valgt en rente fra 10% og opefter, samt en løbetid på højst 12 måneder.

Vi har valgt en høj rente, fordi vi ønsker så højt at afkast som muligt, og fordi vi mener at vores andre indstillinger sikrer vores investering tilstrækkelig.

Porteføljestørrelse og investering

Det sidste trin i vores strategi er at vælge hvor meget vi vil investere samlet set og per lån. Vi har valgt følgende:

For at diversificere din portefølje så meget som muligt, skal du investere det mindst mulige beløb i hvert lån, samt sprede din investering over så mange forskellige lån og låneudbydere som muligt.

Overblik over vores tips til Auto Invest strategien

- Begræns antallet af låneudbydere. Vælg de låneudbydere, der er bedst bedømt på din valgte platform. Selvom platformens bedømmelse ikke er en garanti, bør du stadigvæk overveje hvilke låneudbydere du investerer dine penge hos.

- Begræns antallet af lande. Undgå lande, hvor gældsinddrivelse kan være en udfordring, eller hvor du mener, at reglerne for lån ikke er gode for låntagere og långivere.

- Vælg en låneperiode der passer. Hvis du vil have adgang til dine penge uden at vente for længe, kan du f.eks. vælge en låneperiode på højst 12 måneder for at undgå at sælge lånene på det sekundære marked.

- Invester i lån med Buyback Guarantee. Tilbagekøbsgarantien sikrer din investering. Låneudbyderen, hvis lån du har investeret dine penge i, køber lånet tilbage, hvis låntageren skulle misligholde lånet.

- Invester ikke i det samme lån to gange. Diversificer din portefølje over mange forskellige lån, så du ikke lægger alle dine æg i samme kurv.

- Geninvester din gevinst. Når du geninvesterer din gevinst, får du mere ud af dine penge via renters rente.

- Invester så lidt du kan i hvert lån. Invester det mindste beløb du kan i hvert lån, for at mindske din risiko så meget som muligt.

2. Manuel investering i individuelle lån

Man kan lidt sammenligne investering i individuelle lån med investering i enkeltaktier, selvom det ikke helt er det samme.

Det er mere langt mere risikabelt at investere i enkeltaktier end i mange forskellige, men til gengæld er potentiale for én enkelt aktie højere, hvis man rammer rigtigt.

Med investering i enkelte lån, er det en smule anderledes.

Risikoen er større end ved investering i mange forskellige lån, men chancen for rent faktisk at opnå et afkast er større end den er for aktier.

Dog er dit mulige afkast er mindre, og du kender allerede renten på forhånd.

Financer tip

Når det kommer til manuel investering i enkelte lån, bør du fokusere på ejendomslån eller erhvervslån, hvor lånene typisk er sikret i fast ejendom. Platforme som Kameo og Flex Funding tilbyder denne type lån med fokus på det skandinaviske marked.

Fordele og ulemper ved denne strategi

Lån med sikkerhed i ejendomme er mere sikre end lån til forbrugere.

Der stilles sikkerhed i de ejendomme, der lånes penge til.

Du løber en større risiko end hvis du investerer i mange lån.

Din mulighed for diversificering er mindre.

Du kan sagtens kombinere de forskellige strategier, så du investerer en del automatisk, og en del manuelt i projekter du tror på.

Vælg en strategi, du føler dig tryg ved. Der er ingen grund til at miste nattesøvn pga. investering.

Bedste crowdlending platforme

Her er de tre platformen, som vi mener er de bedste at investere i p2p lån hos. Du kan læse mere om hver enkelt platform i det tidligere afsnit.

| Platform | Forventet afkast | Mindste investering | BuyBack Guarantee | Bonus ved oprettelse | Vores bedømmelse | Investeringstype |

|---|---|---|---|---|---|---|

| Mintos | 9-12% | 50 eur | Ja | 0,5% | 7/10 | Forbruger, erhverv |

| EstateGuru | 10-12% | 50 eur | Nej | 0,5% | 3/10 | Ejendom, erhverv |

| PeerBerry | 9-11% | 10 eur | Ja | Ingen bonus | 8/10 | Forbruger, erhverv |

Overblik over platforme

Her får du et overblik over en række forskellige platforme, og hvad du kan forvente af afkast.

| Platform | Forventet afkast | Mindste investering | BuyBack Guarantee | Investeringstype |

|---|---|---|---|---|

| Mintos | 9-12% | 50 eur | Ja | Forbruger, erhverv |

| Bondora | 6% | 1 eur | Nej | Forbruger |

| Viainvest | 11-13% | 10 eur | Ja | Forbruger |

| EstateGuru | 10-12% | 50 eur | Nej | Ejendom, erhverv |

| PeerBerry | 9-11% | 10 eur | Ja | Forbruger, erhverv |

| Bondster | 11-14% | 5 eur | Ja | Forbruger, erhverv |

| Kameo | 8-10% | 500 kr. | Nej | Ejendom, erhverv |

| Lendino | ~6% | 1.000 kr. | Nej | Forbruger, erhverv |

| Flex Funding | 5-6% | 200 kr. | Nej | Erhverv |

| Better Rates | 7-8% | 100 kr. | Nej | Forbruger |

| Fundbricks | 8-12% | 10.000 kr. | Nej | Ejendom, erhverv |

| Swaper | 12-14% | 10 eur | Ja | Forbruger |

| Robocash | 9-10% | 10 eur | Ja | Forbruger |

| NEO Finance | 12-20% | 10 eur | Nej | Forbruger |

| FinBee | 12-15% | 10 eur | Nej | Forbruger, erhverv |

| Maclear | 10-14% | 50 eur | Ja | Erhverv |

Research altid en platform yderligere, hvis du ønsker at investere der, og husk at der følger risici ved alle former for investering.

Danske crowdlending platforme

Når det kommer til crowdlending i Danmark, findes der en række platforme, som du kan se et overblik over her:

| Platform | Forventet afkast | Mindste investering | Investeringstype |

|---|---|---|---|

| Kameo | 8-10% | 500 kr. | Ejendom, erhverv |

| Lendino | ~6% | 1.000 kr. | Forbruger, erhverv |

| Flex Funding | 5-6% | 200 kr. | Erhverv |

| Better Rates | 7-8% | 100 kr. | Forbruger |

| Fundbricks | 8-12% | 10.000 kr. | Ejendom, erhverv |

Ingen af de danske platforme har BuyBack Guarantee, og den mindste investering er typisk også højere, end den er på de udenlandske platforme.

Det danske P2P lån-marked er mindre end det internationale, men det har sine fordele. Danske crowdlending platforme fokuserer typisk på ejendomsprojekter og erhvervslån i Skandinavien, hvilket giver dig mulighed for at investere lokalt.

For danske investorer, der ønsker at investere i P2P lån i Danmark, er Kameo og Flex Funding de mest populære valg. Kameo specialiserer sig i ejendomslån i Norden, mens Flex Funding tilbyder både forbruger- og erhvervslån.

Hvis du søger højere afkast og flere muligheder for risikospredning, kan du med fordel supplere med internationale P2P platforme som Mintos eller PeerBerry, der også er nemme at bruge for danskere.

Crowdlending risiko

Der følger risici med alle typer af investeringer, og crowdlending er ingen undtagelse. Her er de tre største risici ved crowdlending:

1. Misligholdelse af lån

Risikoen for at låntageren ikke betaler lånet tilbage, er den mest åbenlyse risiko, når det kommer til at låne penge ud.

Det er derfor det er lovpligtigt at låneudbydere kreditvurderer deres kunder i Danmark, hvilket det også er tilfældet i de fleste andre lande.

Du kan mindske risikoen for misligholdelse ved at investere i lån fra låneudbydere, der har en mere striks kreditvurderingsproces, og ved at investere i lån med tilbagekøbsgaranti.

2. Låneudbyderen går konkurs

Hvis låneudbyderen går konkurs, mister du de penge, du dine investerede penge. Derfor er det vigtigt at vælge nogle ordentlige låneudbydere at investere sine penge hos.

Tjek afsnittet om crowdlending strategier for at lære hvordan.

3. Crowdlending platformen går konkurs

Mange crowdlending platforme er endnu ikke profitable, og crowdlending er stadigvæk en meget ny form for investering.

Hvis du vælger en profitabel platform, såsom Mintos eller PeerBerry, er risikoen for at det sker langt mindre.

Dog findes risikoen stadig, hvilket du bør overveje når du investerer.

Crowdlending begreber

Buy Back Guarantee (tilbagekøbsgaranti)

Buy Back Guarantee er en garanti, som mindsker din risiko for tab.

Det fungerer på den måde, at hvis et lån du har investeret i misligholdes, vil den originale långiver købe lånet tilbage af dig.

Så hvis lånet går over tid eller misligholdes, mister du ikke dine penge, hvis du har valgt et lån med Buy Back Guarantee.

På nogle P2P platforme er renterne også omfattet af tilbagekøbsgarantien, men det er ikke alle.

Hos Viainvest træder garantien i kræft efter 30 dage, og hos Mintos og PeerBerry træder den i kraft efter 60 dage.

EstateGuru har ingen Buy Back Guarantee. Med 61,7% af porteføljen under inkasso og over 133 mio. EUR i gældsinddrivelse, anbefaler vi ikke EstateGuru til nye investorer.

Risikospredning (diversificering)

Risikospredning er når man investerer i mange forskellige lån fremfor få store og dermed mindsker risikoen for tab.

Risikospredning er en essentiel del af de fleste former for investering, og crowdlending er ingen undtagelse.

Du kan investere i lån fra forskellige lande, fra forskellige långivere, i forskellige størrelser, forskellige løbetider og endda på forskellige P2P platforme.

På den måde mister du ikke alle dine penge, hvis en enkelt långiver skulle gå konkurs eller lignende.

Desuden bør du investere så lille et beløb per lån, som P2P platformen tillader.

Secondary Market (sekundært marked)

Det sekundære marked er en markedsplads, hvor investorer kan sætte lån til salg, som de allerede har investeret i.

Du kan altså både købe og sælge lån på det sekundære marked.

Fordelene ved at have en crowdlending platform med et sekundært marked er, at hvis du fortryder en investering eller gerne vil af med en investering der er bundet i mange år, kan du sælge den igen.

Du bestemmer selv salgsprisen og kan derfor både sælge over og under markedsværdien.

Der er naturligvis ingen garanti for din investering vil blive solgt.

Minimumsindskud

Minimumsindskuddet er det mindske beløb du kan investere per lån.

På de fleste P2P platforme ligger beløbet på 5-10 EUR (ca. 35-75 kr.). Jo lavere et minimumsindskud, jo bedre bliver dine muligheder for diversificering.

Net Annual Return (årligt afkast)

NAR står for Net Annual Return og er et estimat på det årlige afkast af dine investeringer.

Det er den rentesats du ser, når du logger ind på din investorkonto.

Det er også den sats, som mange P2P platforme skilter med på deres hjemmeside og i markedsføring.

LTV

LTV (Loan to Value) er forholdet mellem det lånte beløb og værdien af en ejendom.

Hvis et byggeprojekt koster 1.000.000 kr. og 700.000 kr. finansieres af platformen, er LTV på 70%.

LTV spiller kun en rolle for ejendomslån, så investerer du ikke i dem, behøver du ikke bekymre dig om LTV.

Investorkonto

Investorkontoen på P2P platformen er den konto, som du overfører dit indskud til.

Du kan finde information om din investorkonto på den P2P platform, du vælger at oprette dig på. I nogle tilfælde vil kontoinformationen også blive sendt til dig via e-mail.

Du kan ikke investere i P2P lån før du har indbetalt et beløb til din investorkonto, men du kan godt oprette en konto uden at indbetale noget.

Auto Invest (automatisk investering)

Auto Invest er en funktion, som nogle crowdlending platforme tilbyder, der gør det muligt at skabe en næsten helt passiv indkomst.

Ved hjælp af denne funktion, kan du automatisere dine investeringer.

Du kan indstille Auto Invest funktionen efter dine ønskede kriterier, og lade den overtage dit manuelle arbejde.

Det kan nemlig tage rigtig lang tid at skulle investere små beløber i mange forskellige lån, og dermed opnå optimal risikospredning.

På mange P2P platforme kan du vælge kun at investere i lån med Buy Back Guarantee og dermed mindske risikoen for tab endnu mere.

Mintos og PeerBerry tilbyder begge Auto Invest.

Skat på crowdlending i Danmark

Renteindkomst fra crowdlending beskattes som kapitalindkomst i Danmark.

Det gælder uanset om du investerer via danske eller internationale platforme. Per 2026 er skattesatserne:

- 27% på de første 79.400 kr. i positiv nettokapitalindkomst

- 42% på kapitalindkomst over 79.400 kr.

De fleste udenlandske platforme indberetter ikke automatisk til Skattestyrelsen. Det er dit eget ansvar at oplyse din renteindkomst i din årsopgørelse under Rubrik 39 (udenlandsk renteindkomst).

Danske platforme som Kameo og Flex Funding indberetter typisk automatisk, så der skal du normalt ikke gøre noget selv.

Husk også at tab på crowdlending kan modregnes i anden positiv kapitalindkomst, så gem dokumentation for eventuelle tab.

Maclear: Ny platform værd at holde øje med

Maclear er en schweizisk-reguleret crowdlending platform, der tilbyder op til 14,9% i afkast på erhvervslån i Baltikum.

Platformen er relativt ny på markedet og tilbyder BuyBack Guarantee på sine lån. Minimumsindskuddet er 50 EUR.

Vi har endnu ikke testet Maclear grundigt nok til at give en fuld anbefaling, men platformen er værd at følge for investorer, der søger nye muligheder med højt afkast.

Bør du investere i crowdlending?

Crowdlending kan være et godt supplement til din investeringsportefølje, men det er ikke for alle.

Hvis du har penge stående i banken, som du ikke har brug for de næste par år, kan crowdlending give dig et væsentligt bedre afkast end en opsparingskonto. Med et forventet afkast på 8-12% om året er det en af de mest tilgængelige investeringsformer for privatpersoner.

Til gengæld skal du være opmærksom på, at dine penge ikke er dækket af indskydergarantien som i banken. Du løber en reel risiko for at miste penge, hvis låntagere misligholder, eller platformen går konkurs.

Vores anbefaling: Start med et lille beløb på en veletableret platform som Mintos eller PeerBerry. Brug Auto Invest med BuyBack Guarantee, og spred dine investeringer over mange små lån. Når du har fået styr på det, kan du gradvist øge dit indskud.

P2P lån er en investeringsform, der for alvor har fundet sin plads blandt mange andre former for investering.

At låne penge ud er et rigtig godt alternativ til at lade dem stå i banken. Faktisk vil dit udbytte som investor ofte være på 10-15 %.

I skrivende stund er indlånsrenten i bankerne utrolig lav, og du får derfor som kunde i en bank ikke meget ud af at have pengene stående dér.

Faktisk er renten lige nu så lav at den ikke engang dækker inflationen. Det betyder, at dine penge faktisk mister værdi, når du vælger at have dem stående i banken.

Aktier er et andet godt alternativ til opsparing i banken.

Hvorfor investere i crowdlending?

Du får bedre afkast end i banken. Alle former for investering går naturligvis ud på at tjene nogle penge, og P2P lån er ingen undtagelse.

Det er nemt at komme i gang. Der kræves ikke at du investerer astronomiske summer, nej faktisk kan du komme i gang med helt ned til 50-100 kr.

Du kan hjælpe folk med finansiering. Samtidig med du selv tjener en skilling, kan du hjælpe andre privatpersoner med at finansiere deres nye møbler, køkken rejser eller andet. Det er en bonus for mange långivere.

Du kan sprede dine investeringer. Du behøver ikke smide kæmpestore summer efter hver enkelt låntager, faktisk er 100 kr. per lån mere end nok. Samtidig vil en låntager, der gerne vil låne et større beløb låne pengene af flere forskellige långivere på én gang.

Du vælger selv hvem du vil låne til. Du er ikke tvunget til at investere i alle lån. Du kan bruge en af de strategier vi har givet dig i denne artikel og følge den.